Ковенант в банке – это особое соглашение, которое заключается между банком и клиентом. Оно определяет условия предоставления кредита или других финансовых услуг.

Функции ковенанта в банке многообразны. Во-первых, он обеспечивает защиту интересов банка, предоставляя ему право контролировать и ограничивать действия клиента. Во-вторых, ковенант обеспечивает стабильность и надежность банковского бизнеса, регулируя отношения с клиентами. Кроме того, он позволяет банку контролировать риски и минимизировать потери.

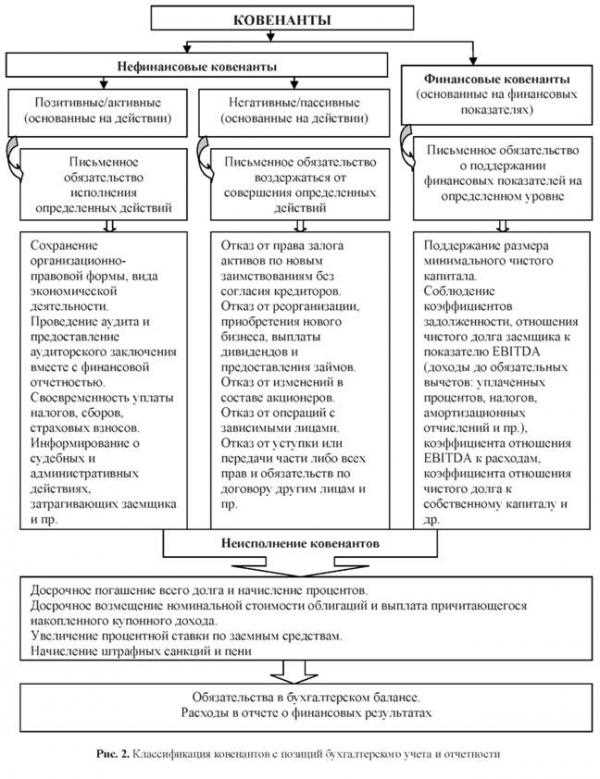

Существует несколько видов ковенантов в банке, включая финансовый, информационный, сырьевой и другие. Каждый из них основывается на различных принципах и имеет свои особенности, которые помогают банку эффективно управлять своими ресурсами и обеспечивать безопасность денежных средств клиентов.

- Определение ковенанта в банке

- Функции ковенанта в банке

- Виды ковенантов в банке

- Ковенанты по кредитным договорам

- Ковенанты по облигациям

- Роль ковенанта в банковском риске

- Примеры ковенантов в банке

- Вопрос-ответ:

- Что такое ковенанты в банке?

- Какие могут быть примеры ковенантов в банке?

- Какие последствия могут быть при нарушении ковенантов в банке?

Определение ковенанта в банке

Основной целью ковенанта является защита интересов банка и обеспечение его финансовой безопасности. Банк устанавливает условия, которые клиент должен соблюдать в течение всего срока кредита или сделки. Например, ковенант может ограничить клиенту возможность продавать или покупать активы без согласия банка, чтобы обеспечить погашение долга.

Ковенанты различаются в зависимости от вида сделки или кредита. Они могут включать ограничения по уровню долга или доходности, требования по обеспечению кредита, обязательства поддерживать определенный уровень ликвидности и многое другое. В каждом случае ковенанты являются инструментом банка для минимизации рисков и проверки соответствия клиента заданным условиям.

Функции ковенанта в банке

Ковенант также имеет функцию контроля и ограничения рисков. Банк использует ковенант, чтобы убедиться, что клиент сможет выполнить свои обязательства и не попадет в финансовые трудности. Он может устанавливать лимиты на долг, требовать обеспечения или залога, а также контролировать деятельность клиента, чтобы предотвратить возможные мошеннические действия.

Другая функция ковенанта в банке — содействие взаимодействию между банком и клиентом. Ковенант создает рамки и устанавливает взаимные обязательства, что способствует более прозрачным и эффективным отношениям. Ковенант также позволяет банку более гибко реагировать на изменения в финансовой ситуации клиента и предлагать различные варианты решения проблем.

В итоге, ковенант выполняет несколько важных функций в банковской сфере — защиту интересов банка, контроль рисков и содействие взаимодействию между банком и клиентом. Он создает правила, которые клиент обязан соблюдать, и обеспечивает более стабильные и прозрачные отношения. Важно понимать, что ковенант является обязательным и его нарушение может привести к негативным последствиям для клиента, поэтому его соблюдение является неотъемлемой частью успешного финансового сотрудничества.

Виды ковенантов в банке

Когда речь заходит о ковенантах в банке, существует несколько разных видов, которые могут иметь разные функции и цели. Вот некоторые из них:

-

Финансовые ковенанты: Эти ковенанты связаны с финансовыми показателями клиента, такими как оборот, прибыльность или уровень задолженности. Они устанавливают границы и ограничения для клиента, чтобы контролировать его финансовое положение и обеспечить безопасность кредитора.

-

Вестибюлярные ковенанты: Эти ковенанты связаны с системой безопасности и контроля доступа в банк. Они могут заключать в себе такие меры, как камеры наблюдения, датчики безопасности и контроль доступа для предотвращения несанкционированного доступа и мошенничества.

-

Технические ковенанты: Эти ковенанты связаны с технологическими аспектами работы банка, такими как системы обработки платежей, онлайн-банкинг и мобильные приложения. Они предназначены для обеспечения эффективной работы и безопасности технологических систем банка.

Это только некоторые из множества видов ковенантов, которые могут применяться в банке. Каждый вид имеет свои уникальные характеристики и функции, и все они играют важную роль в обеспечении безопасности и эффективности банковских операций. Теперь, когда мы знаем о разных видах ковенантов, давайте перейдем к обсуждению их функций и влияния на банковскую деятельность.

Ковенанты по кредитным договорам

Когда мы берем кредит, мы понимаем, что есть различные условия и обязательства, которые мы должны выполнять. В мире банков, эти условия и обязательства описываются в ковенантах по кредитным договорам.

Ковенанты — это практически как правила, которые мы должны соблюдать, чтобы сохранить кредитную договоренность в силе. Они устанавливают предельные значения для определенных показателей, таких как долговая нагрузка, показатели рентабельности, уровень ликвидности и т.д. В общем, ковенанты помогают банку защитить свои интересы и убедиться, что заемщик не попадает в финансовые трудности.

Изначально, когда банк предоставляет кредит, он устанавливает ковенанты в договоре. Заемщик обязан следить за тем, чтобы эти ковенанты не были нарушены, ведь это может иметь негативные последствия, такие как увеличение процентных ставок, штрафные санкции или даже расторжение договора.

Чтобы избежать нарушения договора, необходимо внимательно изучить и понять ковенанты, а также регулярно отслеживать финансовые показатели, чтобы быть уверенным в их соответствии установленным в договоре предельным значениям.

В конечном итоге, ковенанты — это инструмент, который помогает создать здоровую и стабильную финансовую взаимосвязь между банком и заемщиком. Они помогают обоим сторонам чувствовать себя уверенно и защищены, а также способствуют развитию здоровой банковской системы в целом.

Ковенанты по облигациям

Ковенанты выполняют несколько функций. Во-первых, они устанавливают правила, по которым эмитент обязуется выполнять свои обязательства перед инвесторами. Например, ковенант может обязывать эмитента выплачивать проценты и основной долг вовремя. Во-вторых, ковенанты обеспечивают защиту интересов инвесторов, ограничивая действия эмитента и предоставляя инвесторам определенные права.

Существует несколько видов ковенантов, которые могут быть включены в облигационный договор. Например, существуют финансовые ковенанты, которые требуют от эмитента поддерживать определенные финансовые показатели, такие как уровень задолженности или ликвидность. Еще есть оперативные ковенанты, которые регулируют операционную деятельность эмитента, например, запрещая совершать определенные виды сделок без согласия инвесторов.

Ковенанты по облигациям — это то, что помогает обеспечить доверие между эмитентом и инвесторами, и защищает интересы последних. Понимание этих условий поможет тебе лучше понять, как работает финансовая система и принимать более осознанные решения.

Роль ковенанта в банковском риске

Ковенант помогает банку контролировать риски, связанные с выдачей кредитов, и защищать свои интересы. Он предусматривает различные ограничения и обязательства для клиента, такие как ограничение доли задолженности, поддержание определенных финансовых показателей или предоставление дополнительной обеспечительной меры.

Ковенант является важным инструментом для банка, поскольку он позволяет оценить финансовую надежность клиента и его способность выполнять финансовые обязательства. Без надлежащего выполнения ковенанта, клиент может стать неплатежеспособным и тем самым повысить риск для банка.

Ковенант также обеспечивает защиту интересов банка в случае возникновения непредвиденных обстоятельств. Например, если клиент сталкивается с финансовыми трудностями, банк может требовать дополнительных гарантий или пересмотреть условия кредита для минимизации своих потерь.

В целом, ковенант играет важную роль в банковском риске, помогая банку контролировать и управлять финансовыми рисками, связанными с предоставлением кредитов. Он обеспечивает защиту интересов банка и помогает снизить вероятность возникновения дефолта или невыполнения клиентом своих обязательств.

Примеры ковенантов в банке

Приведем несколько примеров ковенантов, использованных в банковской практике:

- Ковенант о задолженности. В этом ковенанте банк может установить ограничение на сумму задолженности, то есть максимальную сумму, которую должен иметь заёмщик перед банком. Например, банк может ограничить задолженность до 50% от стоимости активов заёмщика. Это позволяет банку контролировать риски и обеспечивать безопасность предоставленных кредитных средств.

- Ковенант об уровне ликвидности. Данный ковенант устанавливает требования по поддержанию определенного уровня ликвидности у заёмщика. Банк может контролировать показатели, такие как соотношение текущих активов и обязательств, а также наличие достаточного количества ликвидных активов. Это позволяет банку быть уверенным в том, что заёмщик способен выполнить свои обязательства в срок.

- Ковенант о прибыли и покрытии затрат. В этом ковенанте устанавливаются требования по минимальному уровню прибыли, который должен быть достигнут заёмщиком для обеспечения покрытия затрат и выплаты кредита. Банк может контролировать такие показатели, как рентабельность активов или рентабельность собственного капитала. Это позволяет банку оценивать финансовую устойчивость заёмщика и его способность выполнять обязательства перед банком.

Это лишь несколько примеров ковенантов, которые могут быть использованы в банковской сфере. Они помогают банкам контролировать риски и обеспечивать стабильность финансовых отношений с заёмщиками. Ковенанты являются важным инструментом, который позволяет банкам защитить свои интересы и снизить вероятность невозврата кредитных средств.

Вопрос-ответ:

Что такое ковенанты в банке?

Ковенанты в банке — это условия, установленные кредитором (банком) в кредитном договоре, которые должны быть выполнены заемщиком для поддержания кредита в силе. Они обычно включают такие пункты, как уровень долга, показатели финансовой устойчивости, соответствие нормативным требованиям и т. д.

Какие могут быть примеры ковенантов в банке?

Примеры ковенантов в банке могут включать ограничения по уровню задолженности заемщика, требования по отчетности и финансовым показателям, контроль за расходами и инвестициями, запрет на выдачу других кредитов без согласования с банком, а также различные условия, связанные с изменением законодательства и регулированием отрасли.

Какие последствия могут быть при нарушении ковенантов в банке?

При нарушении ковенантов в банке могут быть различные последствия. В зависимости от тяжести нарушения, банк может потребовать досрочного погашения кредита, начислить штрафные санкции или увеличить процентную ставку по кредиту. Также возможны судебные разбирательства и возмещение убытков, причиненных банку.