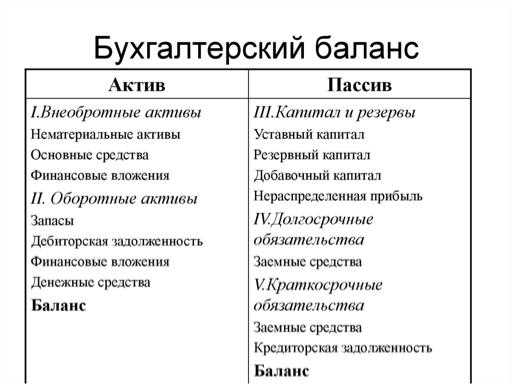

Отложенные налоговые активы – это важный элемент бухгалтерского учета, который отражает возможные будущие налоговые выгоды для компании. Они возникают в результате различия между налоговой базой и бухгалтерской стоимостью активов и обязательств. Эти активы могут включать отсроченные налоговые обязательства и отложенные налоговые активы.

Отложенные налоговые активы записываются в балансе компании и могут быть использованы для снижения будущих налоговых платежей. Они являются важным инструментом в налоговом планировании и позволяют компаниям эффективно управлять своими налоговыми обязательствами.

В данной статье мы рассмотрим основные понятия и принципы отложенных налоговых активов, а также их роль и значение в бухгалтерии компаний.

- Понятие отложенных налоговых активов

- Определение отложенных налоговых активов

- Сущность и значение отложенных налоговых активов

- Основные принципы учета отложенных налоговых активов

- Принцип базирования на прямых учетных данных

- Отложенные налоговые активы в балансе: основные понятия и принципы

- Примеры отложенных налоговых активов:

Понятие отложенных налоговых активов

Отложенные налоговые активы возникают по различным причинам, одной из которых является налоговая амортизация. Налоговая амортизация возникает, когда стоимость актива, указанная в налоговых документах, превышает его учетную стоимость. В этом случае, разница между налоговой стоимостью актива и его учетной стоимостью создает отложенный налоговый актив.

Отложенные налоговые активы могут также возникать из-за различий в правилах оценки активов и обязательств для учетных и налоговых целей. Например, если актив оценивается по стоимости его замены для учетных целей, а по исторической стоимости для налоговых целей, то разница между этими оценками создаст отложенный налоговый актив.

Отложенные налоговые активы в балансе представляют потенциальные налоговые выгоды, которые организация может получить в будущем. Они могут быть использованы для уменьшения будущих налоговых платежей, увеличения прибыли или погашения налоговых обязательств.

Отложенные налоговые активы важны для финансового анализа организации, поскольку они могут влиять на ее финансовые результаты и стоимость акций. Их наличие может указывать на то, что организация имеет потенциал для будущих налоговых выгод, что может привлечь инвесторов.

Однако, необходимо учитывать, что отложенные налоговые активы могут быть подвержены риску исполнения, то есть возможности их реализации. Например, если экономические условия ухудшаются или правительственное регулирование меняется, реализация отложенных налоговых активов может быть затруднена.

Определение отложенных налоговых активов

Отложенные налоговые активы представляют собой активные статьи в балансе организации, которые возникают в результате разницы между налоговой базой и учетной базой активов и обязательств. Они представляют собой будущие налоговые выгоды, которые организация может использовать для снижения своего налогового бремени в будущем.

Для лучшего понимания, рассмотрим следующий пример: организация приобретает оборудование стоимостью 100 000 рублей. В налоговой базе активов организации эта сумма может быть амортизирована за 5 лет, то есть на 20 000 рублей в год. Однако, по учету компании, оборудование может быть амортизировано за 4 года, что составит 25 000 рублей в год.

Таким образом, разница между налоговой базой и учетной базой активов организации составляет 5 000 рублей в год. Эта разница может быть отложенным налоговым активом, который организация сможет использовать для уменьшения будущего налогового платежа. Если предположить, что организация имеет ставку налога на прибыль 20%, то отложенный налоговый актив будет равен 1 000 рублей в год (5 000 * 20%).

Организации создают отложенные налоговые активы в балансе для того, чтобы отражать эти будущие налоговые выгоды, которые возникнут в результате разницы между налоговыми и учетными правилами и ставками. Они могут быть использованы для снижения будущих налоговых платежей и увеличения чистой прибыли организации.

Однако, необходимо помнить, что отложенные налоговые активы должны быть оценены с учетом вероятности будущих налоговых выгод и налоговых ставок. В случае изменения налогового законодательства или снижения доходности организации, отложенные налоговые активы могут быть переоценены или списаны, что может повлиять на финансовое положение компании.

Сущность и значение отложенных налоговых активов

Одним из основных преимуществ отложенных налоговых активов является возможность компании реинвестировать эти средства, чтобы снизить свою налогооблагаемую базу. Вместо того, чтобы выплачивать все налоговые обязательства сразу, они могут быть перенесены на будущее, что позволяет компании оставить больше денег внутри компании и использовать их для расширения бизнеса или других инвестиций.

Отложенные налоговые активы также предоставляют компаниям возможность использовать свои активы более эффективно и улучшить свою финансовую позицию. Например, если у компании есть большая сумма отложенных налоговых активов, она может использовать их для снижения налоговых обязательств и увеличения своей прибыльности. Это позволяет компании быть более конкурентоспособной на рынке и привлекать больше инвесторов и партнеров.

Кроме того, отложенные налоговые активы имеют долгосрочное значение для компаний, так как они могут использоваться в течение долгого времени. Например, если компания инвестирует значительные средства в исследования и разработки, она может получить налоговые льготы в будущем. Такие налоговые активы могут быть актуальными на протяжении нескольких лет или даже десятилетий, что обеспечивает компании стабильность и гибкость в управлении своими финансами.

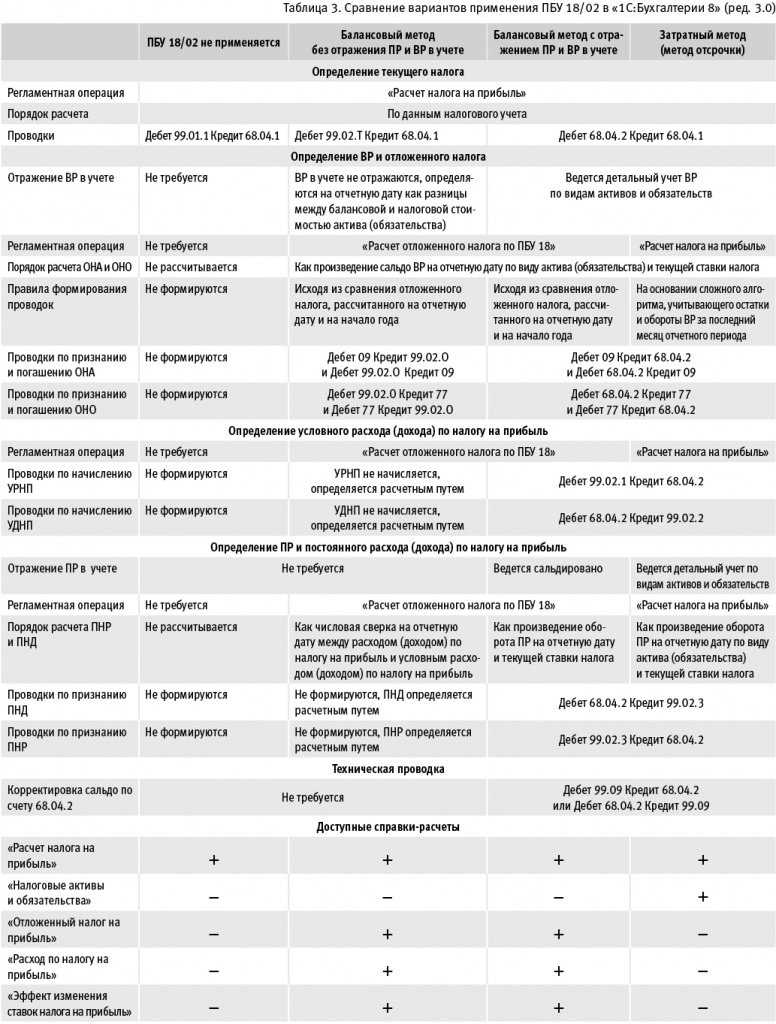

Основные принципы учета отложенных налоговых активов

Первый принцип — принцип основного учета. Отложенные налоговые активы учитываются только в случае, если они вероятно приведут к будущим выгодам, то есть будут получены налоговые вычеты в будущем. Важно учитывать только те временные различия, которые имеют будущее налоговое значение, чтобы избежать завышения стоимости активов в балансе.

Второй принцип — принцип осторожности. Отличительной особенностью отложенных налоговых активов является их условность. Будущие налоговые вычеты могут быть реализованы только при наличии достаточной прибыли, чтобы восстановить временные различия. При оценке отложенных налоговых активов необходимо учитывать потенциальную возможность их реализации в будущем с учетом рисков и неопределенностей.

Третий принцип — принцип последовательности. Учет отложенных налоговых активов должен быть последовательным и соответствовать принципам общей бухгалтерской отчетности. Это означает, что отложенные налоговые активы должны быть учтены в финансовой отчетности таким образом, чтобы обеспечить достоверное отражение финансового положения и результатов деятельности организации.

Четвертый принцип — принцип соблюдения законодательства. Учет отложенных налоговых активов должен осуществляться в соответствии с требованиями налогового законодательства. В различных странах существуют различные налоговые ставки и правила, которые необходимо учитывать при определении отложенных налоговых активов. Важно применять актуальную налоговую информацию и следить за изменениями в налоговом законодательстве.

В заключении, основные принципы учета отложенных налоговых активов позволяют организациям корректно оценить их стоимость и учесть возможность будущих налоговых вычетов. Это важный аспект финансовой отчетности и решения организации, который требует внимания и соблюдения соответствующих принципов.

Принцип базирования на прямых учетных данных

Когда компания составляет свой финансовый отчет, она обязана учитывать разницу между налоговым и учетным учетом доходов и расходов. Эта разница может быть как положительной (отложенные налоговые активы), так и отрицательной (отложенные налоговые обязательства). Отложенные налоговые активы возникают, когда у компании есть возможность отложить уплату налоговых платежей в будущем.

Для определения отложенных налоговых активов компания должна анализировать свои финансовые данные и прогнозировать будущие налоговые обязательства. Важно основываться на прямых учетных данных, чтобы точно определить объем активов, которые могут быть отложены.

Базирование на прямых учетных данных позволяет компании оценить влияние будущих налоговых обязательств на ее финансовые показатели и запланировать свою деятельность соответствующим образом. Например, если компания ожидает, что в следующем году ее налоговые обязательства вырастут, она может принять решение увеличить свои отложенные налоговые активы.

Однако важно помнить, что принцип базирования на прямых учетных данных может быть ограничен, особенно если у компании нет достаточно исторических данных или если у нее есть неопределенность в отношении будущих налоговых обязательств. В таких случаях компания может полагаться на свой профессиональный суждение и прогнозирование будущих налоговых показателей.

Итак, принцип базирования на прямых учетных данных является важным инструментом для определения отложенных налоговых активов в балансе компании. Он позволяет компании прогнозировать будущие налоговые обязательства и планировать свою деятельность соответствующим образом. Важно учитывать, что этот принцип может быть ограничен, и в таких случаях компании должны полагаться на свое профессиональное суждение при определении объема отложенных налоговых активов.

Отложенные налоговые активы в балансе: основные понятия и принципы

Отложенные налоговые активы возникают в случае, когда временные различия между бухгалтерской и налоговой базами активов или обязательств ожидается приведут к уменьшению налоговых платежей в будущем. К примеру, если организация списывает основные средства по урожденной стоимости, а налоговое законодательство предусматривает возможность списания по более высокой амортизационной ставке, то возникают отложенные налоговые активы, так как будущие налоговые платежи будут снижены.

Для отражения отложенных налоговых активов в балансе организации применяется принцип их отражения по справедливой стоимости. Это означает, что отложенные налоговые активы отражаются в балансе по ожидаемой сумме будущих налоговых выгод, учитывая риски и неопределенности.

Отложенные налоговые активы представляют собой важный показатель финансового состояния и рентабельности организации. Они могут использоваться для снижения налоговых платежей в будущем и обеспечения финансовой стабильности.

Следует отметить, что отложенные налоговые активы могут иметь временный характер и быть списаны, если прогнозируемые налоговые выгоды больше не ожидаются.

Примеры отложенных налоговых активов:

- Отложенные налоговые активы, связанные с отсрочкой налогообложения доходов по операциям в иностранной валюте

- Отложенные налоговые активы, связанные с начислением амортизации по основным средствам, нематериальным активам и непроизводственным расходам

- Отложенные налоговые активы, связанные с использованием различных налоговых льгот и льготных режимов

- Отложенные налоговые активы, связанные с использованием налоговых кредитов и снижением налоговых ставок