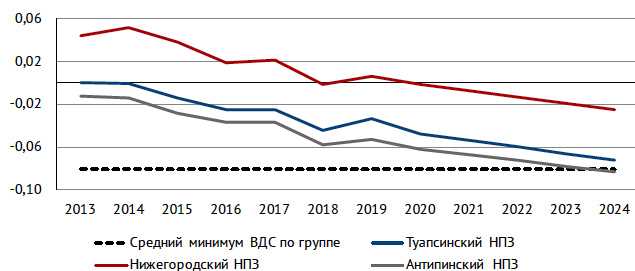

Многие из нас слышали о «налоговом маневре» в нефтяной отрасли, но что это значит на самом деле? Давайте объясним: в основном, это понятие относится к изменениям в налоговой системе, которые влияют на добычу и продажу нефти.

Конкретно, налоговый маневр предполагает снятие налогов с выручки от продажи нефти, но при этом введение налогов на добычу этой нефти. Это может показаться сложным, но в основе лежит идея гибкости источников доходов для государства.

Цель такой системы — стимулировать приток инвестиций в нефтяную отрасль и увеличение добычи нефти, а также дать государству больше гибкости в установлении налоговых ставок.

- Что такое налоговый маневр?

- Как работает налоговый маневр в нефтяной отрасли?

- Преимущества налогового маневра в нефтяной отрасли

- 1. Снижение налоговых платежей

- 2. Привлечение новых инвестиций

- 3. Улучшение конкурентоспособности

- 4. Сохранение рабочих мест

- Риски и ограничения налогового маневра

- Что говорят эксперты о налоговом маневре?

- Примеры налогового маневра

- Налоговый маневр в нефтяной отрасли простыми словами

Что такое налоговый маневр?

Одним из примеров такого налогового маневра является снижение налоговых ставок на добычу нефти. Это позволяет нефтедобывающим компаниям получить больше прибыли от своей деятельности и инвестировать ее в развитие и совершенствование технологий. В результате, растет производительность на нефтяных месторождениях, снижается себестоимость добычи, повышается конкурентоспособность отрасли.

Остановимся на позитивных последствиях налогового маневра:

- Развитие инфраструктуры: увеличение прибыли нефтедобывающих компаний позволяет вкладывать больше средств в развитие оборудования и инфраструктуры месторождений. Это создает условия для эффективной эксплуатации нефтяных полей и увеличения добычи.

- Создание новых рабочих мест: расширение деятельности нефтяной отрасли в результате налогового маневра приводит к созданию новых рабочих мест, что способствует сокращению безработицы и повышению уровня жизни населения.

- Повышение экономической активности: улучшение финансового положения отрасли приводит к увеличению инвестиций и развитию смежных секторов экономики, таких как строительство, службы и транспорт.

Налоговый маневр — это сложный инструмент государственного регулирования в нефтяной отрасли, который позволяет снижать налоговую нагрузку на компании и стимулировать их развитие. Это помогает создать благоприятные условия для роста экономики, привлечения инвестиций и развития сектора нефтяной промышленности в целом. Что вы думаете об этой стратегии? Какие еще видите преимущества налогового маневра?

Как работает налоговый маневр в нефтяной отрасли?

Итак, налоговый маневр – это механизм, который позволяет нефтедобывающим компаниям уменьшать налоговую нагрузку и тем самым стимулировать инвестиции в отрасль. Фактически, налоговый маневр основан на двух налогах: налоге на добычу полезных ископаемых (НДПИ) и налоге на добавленную стоимость (НДС).

Как это работает? Для понимания давай представим себе нефтедобывающую компанию, которая продает нефть. В рамках налогового маневра она имеет право снизить ставку НДПИ, то есть уменьшить сумму налога, который она перечисляет в бюджет. Взамен компания обязана увеличить ставку НДС при продаже нефти. Таким образом, у компании остается больше денег, которые она может инвестировать в развитие своей деятельности.

Теперь представь, насколько такая возможность важна для нефтедобывающих компаний! Ведь благодаря налоговому маневру они могут увеличить свои инвестиции, модернизировать оборудование, открывать новые месторождения, что, в итоге, приводит к росту производства нефти и экономическому развитию страны в целом.

Однако, этот механизм может вызывать определенные споры. Некоторые эксперты утверждают, что налоговый маневр может привести к снижению доходов бюджета и увеличению цен на нефтепродукты для потребителей. Ведь если компании снижают свои налоговые платежи, то кто-то должен это компенсировать.

И вот тут возникает интересный вопрос — кто платит конечную цену в этом механизме? Как ты думаешь, это компании или потребители нефтепродуктов? И что важнее для развития: рост добычи или доходы бюджета? Хотелось бы услышать твою точку зрения! Поделись своим мнением в комментариях!

Спасибо, что прочитал мой материал! Надеюсь, я смог раскрыть для тебя тему налогового маневра в нефтяной отрасли. Уверен, что ты сможешь оценить важность и влияние этого механизма на экономику. До новых встреч!

Преимущества налогового маневра в нефтяной отрасли

Когда речь заходит о налоговом маневре в нефтяной отрасли, несомненно, возникают множество вопросов. Однако этот инструмент имеет свои явные преимущества, которые делают его неотъемлемой частью стратегии развития нефтегазовых компаний. Давайте рассмотрим некоторые из них.

1. Снижение налоговых платежей

Главным преимуществом налогового маневра является возможность снижения налоговых платежей для компаний, занимающихся добычей нефти и газа. Это позволяет им иметь больше свободных средств для инвестиций в различные проекты, а также для развития собственной инфраструктуры. Снижение налоговых бремен не только стимулирует развитие отрасли, но и способствует привлечению иностранных инвесторов, что, в свою очередь, положительно сказывается на экономике страны в целом.

2. Привлечение новых инвестиций

Возможность снижения налоговых платежей является мощным магнитом для инвесторов. Чем ниже налоговые ставки, тем более привлекательными становятся нефтегазовые проекты в глазах потенциальных инвесторов. Это позволяет компаниям привлекать более крупные инвестиции и развивать проекты более быстрыми темпами. В результате, не только компании получают дополнительные средства для своего развития, но и экономика страны в целом стимулируется.

3. Улучшение конкурентоспособности

Снижение налоговых платежей позволяет нефтегазовым компаниям стать более конкурентоспособными на мировом рынке. Более низкие налоговые ставки позволяют им снизить себестоимость добычи нефти и газа, что в свою очередь делает продукцию более доступной для потребителей. Это позволяет компаниям привлекать новых клиентов и увеличивать свою долю на рынке. Улучшение конкурентоспособности не только способствует росту компаний, но и создает новые рабочие места и способствует развитию регионов, где расположены нефтегазовые месторождения.

4. Сохранение рабочих мест

Налоговый маневр способствует сохранению рабочих мест в нефтегазовой отрасли. Снижение налоговых платежей позволяет компаниям сэкономить на затратах и сохранить сопричастность сотрудников. Это особенно важно в периоды экономического спада, когда многие отрасли сталкиваются с проблемами сокращения рабочих мест. Сохранение рабочих мест в нефтегазовой отрасли не только способствует стабильности местных экономик, но и поддерживает благосостояние самых разных сфер жизни.

Преимущества налогового маневра в нефтяной отрасли являются очевидными. Они способствуют развитию компаний, привлечению новых инвестиций, повышению конкурентоспособности и сохранению рабочих мест. В результате, эта стратегия не только способствует процветанию нефтегазовой отрасли, но и приводит к положительным изменениям в экономике и социальной сфере страны в целом.

Риски и ограничения налогового маневра

Вопросы налогового маневра в нефтяной отрасли не обходятся без рисков и ограничений, которые необходимо учитывать при планировании и внедрении данного механизма. В дальнейшем мы рассмотрим некоторые из возможных рисков и ограничений, чтобы вы могли принять информированное решение.

1. Изменения в налоговом законодательстве: Одним из главных рисков является возможность изменения налоговых законов, что может повлечь за собой неожиданные изменения в ставках налогов и условиях применения налогового маневра. Поэтому, при планировании налоговых маневров, необходимо учесть возможность изменения налоговых законов, чтобы избежать негативных последствий для вашего бизнеса.

2. Низкая цена на нефть: Рост налоговых ставок при низкой цене на нефть может негативно сказаться на финансовых показателях компании. Поэтому, при реализации налогового маневра, важно учесть возможность колебания цены на нефть и их влияние на финансовые результаты.

3. Высокая конкуренция: Реализация налогового маневра может привести к увеличению числа участников на рынке и усилить конкуренцию. Это может повлечь за собой снижение цен на услуги и товары, что может негативно отразиться на прибыльности компании. Важно учесть этот фактор при планировании налоговой политики.

4. Недостаточная квалификация персонала: Внедрение налогового маневра требует компетентности и понимания со стороны персонала. Необходимо, чтобы сотрудники были готовы к изменениям в налоговой политике и могли эффективно применять новые правила. Недостаток знаний персонала может привести к ошибкам и потере денежных средств.

5. Повышенные административные издержки: Внедрение налогового маневра может быть связано с дополнительными административными издержками. Необходимо учесть все необходимые процедуры и требования, чтобы избежать дополнительных финансовых и временных затрат.

Что говорят эксперты о налоговом маневре?

Один из экспертов, Сергей Иванов, отмечает, что налоговый маневр в нефтяной отрасли является важной мерой для стимулирования развития отрасли и увеличения добычи нефти. Он утверждает, что снижение налоговой нагрузки на нефтяные компании позволяет им инвестировать в новые технологии и повышать эффективность добычи, что в свою очередь приводит к увеличению поступлений в бюджет и росту экономики.

Другой эксперт, Анна Петрова, подчеркивает, что налоговый маневр в нефтяной отрасли позволяет снизить стоимость бензина для конечного потребителя. Она понимает, что это важно для каждого гражданина, так как стоимость топлива оказывает прямое влияние на цены на товары и услуги. По ее мнению, снижение налогов на нефтяные компании помогает снизить стоимость бензина и сделать его доступным для всех.

Тем не менее, есть и такие эксперты, как Максим Смирнов, которые сомневаются в эффективности налогового маневра. Он указывает на то, что снижение налоговой нагрузки на нефтяные компании может привести к утечке капитала за пределы страны и сокращению инвестиций в нефтяную отрасль. По его мнению, необходимо более комплексное рассмотрение данного вопроса и учет всех возможных последствий.

Таким образом, мнения экспертов относительно налогового маневра в нефтяной отрасли разнятся. Однако, независимо от этого, данная мера имеет целью поддержку отрасли и стимулирование экономического роста. Ваше мнение по данному вопросу? Вы считаете, что налоговый маневр является эффективным инструментом или есть другие пути развития нефтяной отрасли?

Примеры налогового маневра

Одним из примеров налогового маневра является снижение налоговой ставки на добычу нефти (НДПИ) и её замена на налог на добычу полезных ископаемых (НДП). В результате этого изменения, нефтегазовые компании имеют меньшую налоговую нагрузку, что позволяет им инвестировать больше средств в разработку новых месторождений и обновление существующей инфраструктуры.

Другим примером налогового маневра является введение системы трехдневного оборотного капитала. Это означает, что компании могут отложить уплату налогов на период до трех дней после получения дохода. Такой подход позволяет компаниям использовать некоторую часть своих доходов для инвестиций или улучшения своих бизнес-процессов, вместо того чтобы вынужденно платить налоги сразу же после получения дохода.

Третьим примером налогового маневра является установление прогрессивной ставки налога на добычу полезных ископаемых (НДП). Это означает, что налоговые ставки зависят от объема добычи и обработки нефти. Компании, которые активно инвестируют в разработку новых месторождений и повышение эффективности добычи, платят меньше налогов, по сравнению с компаниями, которые не активно инвестируют в свое развитие.

Конечно, налоговый маневр не является единственным фактором, влияющим на инвестиции в нефтяную отрасль. Отрасль также зависит от мировых цен на нефть, политической и экономической стабильности, доступности капитала и технологических инноваций. Однако налоговый маневр играет важную роль в создании более благоприятной инвестиционной среды и стимулировании развития нефтегазовой отрасли.

Налоговый маневр в нефтяной отрасли простыми словами

Основная идея налогового маневра заключается в том, чтобы увеличить налог на добычу полезных ископаемых (НДПИ) и снизить налог на добычу нефти (НДН), тем самым создавая стимул для увеличения добычи нефти и развития отрасли в целом. Это позволяет возместить потери от снижения налоговых ставок за счет увеличения объемов добычи и экспорта нефти.

Налоговый маневр имеет ряд преимуществ:

- Стимулирует развитие нефтяной отрасли и повышение объемов добычи нефти.

- Увеличивает налоговые поступления в бюджет и позволяет финансировать социальные программы.

- Снижает зависимость от импорта нефти, обеспечивая энергетическую безопасность страны.

Однако налоговый маневр имеет и свои сложности и риски:

- Возможность повышения тарифов на коммунальные услуги и другие товары и услуги из-за роста стоимости энергоносителей.

- Необходимость контроля со стороны государства за соблюдением условий налогового маневра и предотвращением злоупотреблений.

- Потенциальное снижение конкурентоспособности отечественных нефтепродуктов на внешних рынках из-за повышения цен на них.

В целом, налоговый маневр в нефтяной отрасли является сложной и многогранным процессом, который требует тщательного анализа и принятия соответствующих законодательных мер для обеспечения эффективности и устойчивости развития отрасли.