Знаете ли вы, что секьюритизация активов — это инновационный метод финансирования, который позволяет компаниям превратить свою активную дебиторскую задолженность в ценные бумаги-объекты инвестирования? Вот как это работает:

Вместо того чтобы ожидать платежи от клиентов в течение долгого времени, компания может передать эти активы специальному финансовому учреждению, называемому специализированным доверительным управляющим. Доверительный управляющий затем группирует активы с другими подобными активами от разных компаний и создает пакет ценных бумаг, известных как «секьюритизированные активы».

Такие ценные бумаги затем продаются инвесторам на открытом рынке, что позволяет компаниям получить сразу дополнительные денежные средства для своих текущих и будущих финансовых потребностей.

Но это не все! Секьюритизация активов также устанавливает стандарты и нормы для контроля и осуществления транзакций, чтобы защитить интересы всех сторон — компаний, инвесторов и доверительных управляющих.

В итоге, секьюритизация активов — это взаимовыгодный и эффективный способ для компаний получить необходимое финансирование и инвесторам — получить стабильный и диверсифицированный поток дохода.

Определение

Давай представим, что ты покупаешь дом с помощью ипотеки. Когда ты платишь выплаты по ипотеке каждый месяц, банк зарабатывает деньги на этой сделке. Однако для банка может быть выгоднее продать все эти ипотечные кредиты инвесторам сразу, чтобы получить больше денег и освободить бюджет для выдачи новых кредитов. И вот здесь на сцену выходит секьюритизация активов.

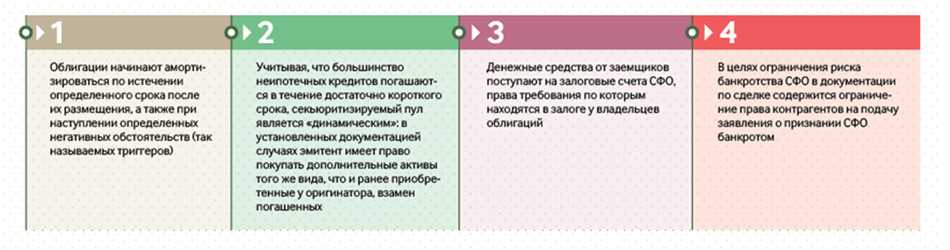

Банк собирает все свои ипотечные кредиты и создает ценные бумаги, называемые облигации, которые подкреплены этими кредитами. Затем банк продает эти облигации инвесторам за определенную сумму денег. Инвесторы получают процентные платежи от этих облигаций в течение определенного периода времени, пока ипотека не будет полностью выплачена.

Таким образом, секьюритизация активов позволяет банкам обналичить свои активы, а инвесторам получить постоянный поток дохода от этих активов. Это выгодно для обоих сторон и способствует эффективному использованию финансовых ресурсов.

Принципы

Секьюритизация активов основана на нескольких принципах, которые делают эту финансовую операцию возможной и выгодной для всех сторон.

Разнообразие активов: Одним из основных принципов секьюритизации активов является возможность использования различных видов активов для создания новых инвестиционных продуктов. Это позволяет диверсифицировать портфель и распределить риски между инвесторами.

Стандартизация: Для того чтобы активы могли быть секьюритизированы, необходима стандартизация их оценки и характеристик. Это помогает инвесторам и аналитикам сравнивать и оценивать различные инвестиционные продукты.

Расширение доступа к капиталу: Секьюритизация активов позволяет компаниям и организациям привлекать дополнительные денежные средства путем продажи своих активов. Это помогает стимулировать экономический рост и развитие, а также расширяет возможности для инвесторов получать доходы.

Повышение ликвидности: Секьюритизация активов создает новые инвестиционные возможности, которые ранее не были доступны. Это позволяет инвесторам легко покупать и продавать активы на вторичном рынке, повышая ликвидность и улучшая эффективность финансовой системы.

Повышение кредитоспособности: Для многих компаний и организаций секьюритизация активов является способом повышения своей кредитоспособности. Продажа активов и привлечение дополнительных средств позволяет им улучшить свою финансовую позицию и получить доступ к новым источникам капитала.

В целом, секьюритизация активов представляет собой инновационный и гибкий инструмент финансирования, который позволяет компаниям, организациям и инвесторам диверсифицировать риски, повысить ликвидность и расширить доступ к капиталу. Но, как и в любой другой финансовой операции, есть свои риски и ограничения, которые необходимо учитывать и анализировать перед принятием решения о секьюритизации активов.

Примеры использования секьюритизации активов

Один из наиболее распространенных примеров использования секьюритизации активов — это ипотечное кредитование. Банки могут преобразовывать группы ипотечных кредитов в ценные бумаги, которые затем продается инвесторам. Это позволяет банкам освободить свой капитал для более активного кредитования, а инвесторам получить доход от процентов по ипотечным кредитам.

Кроме того, секьюритизация активов может быть использована в финансировании студенческих кредитов. Здесь кредиты выданные студентам объединяются в пул и преобразуются в ценные бумаги, которые продается инвесторам. Это помогает финансовым учреждениям освободить средства для выдачи новых кредитов и студентам получить более низкий процент по кредитам.

Кроме этого, секьюритизация активов может применяться в финансовых инструментах таких, как кредитные карты. Банки могут собирать долги по кредитным картам и преобразовывать их в ценные бумаги, которые продаются на рынке. Это позволяет банкам снизить свои риски и получить доступ к новым источникам финансирования.

Таким образом, секьюритизация активов имеет широкий спектр применений и может быть использована в различных отраслях экономики. Она помогает банкам освободить капитал, инвесторам получить доход, а клиентам получить доступ к более низким ставкам по кредитам.

Преимущества и риски секьюритизации активов

Секьюритизация активов представляет собой финансовый инструмент, который обладает как преимуществами, так и рисками. В данной статье мы рассмотрели основные аспекты этого процесса и выявили следующие моменты.

Преимущества секьюритизации активов:

- Разнообразие инвестиционных возможностей: Секьюритизация активов позволяет инвесторам диверсифицировать свои портфели и распределить риски, выбирая из различных классов активов.

- Повышение ликвидности: Процесс секьюритизации активов обеспечивает возможность быстрого преобразования финансовых активов в ликвидные средства, что может быть особенно полезно для компаний.

- Снижение операционных издержек: Секьюритизация активов позволяет компаниям сократить операционные издержки, связанные с учетом активов и их управлением, переложив эти обязанности на третьи стороны.

Риски, связанные с секьюритизацией активов:

- Риск неплатежеспособности заемщиков: Секьюритизация активов может быть рискованной, так как она основана на платежеспособности заемщиков. В случае невыплаты долга, инвесторы могут понести значительные убытки.

- Риск снижения стоимости активов: Стоимость активов, входящих в секьюритизацию, может изменяться со временем. В случае снижения стоимости активов, инвесторы могут не получить ожидаемую доходность.

- Риск рыночной неликвидности: В некоторых случаях активы, входящие в секьюритизацию, могут оказаться неликвидными на рынке, что может создать проблемы с реализацией их по выгодным условиям.

В целом, секьюритизация активов является надежным и эффективным инструментом, который позволяет компаниям и инвесторам решить ряд финансовых задач. Однако, перед принятием решения о секьюритизации активов, необходимо тщательно проанализировать потенциальные риски и принять соответствующие меры для их минимизации.